Cet article vous aidera à configurer les taxes si votre boutique Shopify est basée en Belgique.

Le facteur le plus important lorsqu'il s'agit de facturer la TVA dans votre boutique est de savoir si votre entreprise est assujettie à la TVA ou non. Notre Guide de la TVA de Shopify pour la vente aux clients de l'UE développe davantage ce sujet.

En tant qu'entreprise assujettie à la TVA, si vous souhaitez vendre à des consommateurs (B2C) ainsi qu'à des entreprises (B2B) dans différents pays de l'Union européenne, vous devrez configurer correctement vos paramètres de taxes et taux de taxes.

Pour facturer la TVA uniquement à certains clients, vous pouvez choisir parmi deux paramètres possibles, en fonction de la façon dont vous souhaitez afficher le prix des produits dans votre boutique Shopify.

Vous pouvez choisir d'afficher le prix des produits en incluant la TVA si vous vendez principalement à des consommateurs (B2C) ou si la législation de votre pays l'exige.

Afin d'afficher le prix de vos produits en incluant la TVA, tout en permettant à vos clients professionnels de bénéficier de la déduction de la TVA lors du paiement:

- Dans votre interface administrateur Shopify, accédez à la page Paramètres → Taxes et frais de douane.

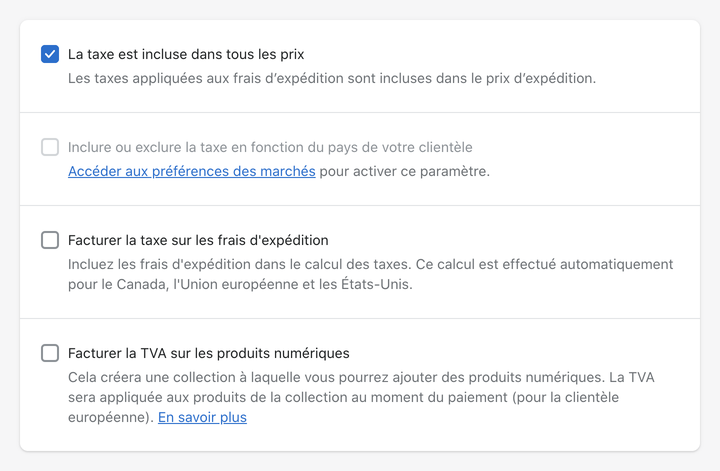

- Dans la section Décider comment la taxe est facturée, cochez la case Inclure les taxes dans les prix et enregistrez vos modifications.

- Accédez à la page Paramètres → Marchés.

- Dans la section Autres marchés, cliquez sur Préférences.

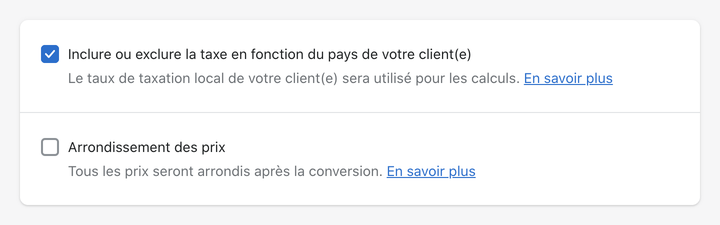

- Cochez la case Inclure ou exclure la taxe en fonction du pays de votre client(e).

- Enregistrez vos modifications.

Si vos clients sont principalement des entreprises (B2B), il est probable que vous souhaitiez afficher les prix de vos produits sans TVA.

Pour afficher le prix de vos produits hors TVA:

- Dans votre interface administrateur Shopify, accédez à la page Paramètres → Taxes.

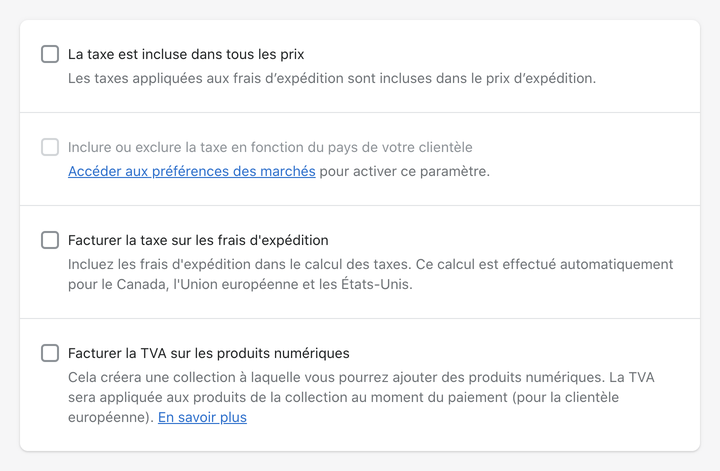

- Dans la section Décider comment la taxe est facturée, décochez la case Inclure les taxes dans les prix et enregistrez vos modifications.

Le taux général de TVA (BTW ou Belast over de toegevoegde waarde en néerlandais, TVA ou Taxe sur la Valeur Ajoutée en français) en Belgique est de 21%. Il existe également d'autres taux de TVA réduits de 12%, 6% et 0% qui s'appliquent à des produits tels que l'alimentation et les boissons, les livres, les journaux ou les frais de transport.

Dans l'UE, des taux d'imposition différents s'appliquent aux biens numériques et aux biens physiques, en fonction du chiffre d'affaires imposable de votre boutique en ligne.

Lorsque vous vendez des biens physiques à des clients en Belgique, qu'ils soient ou non assujettis à la TVA, vous devez toujours facturer la TVA belge.

Lorsque vous vendez à des clients non assujettis à la TVA en dehors de la Belgique mais au sein de l'UE, vous devez facturer la TVA. Le taux de TVA que vous appliquerez est déterminé en fonction du dépassement ou non du seuil des "micro-entreprises" de 10 000 € (hors TVA).

Si vous vendez à des entreprises assujetties à la TVA dans d'autres pays de l'UE, vous ne devez pas facturer la TVA. Shopify calcule automatiquement le taux de taxe en fonction du type d'immatriculation défini dans vos paramètres de taxes.

Vendre sous le seuil des "micro-entreprises"

Si votre chiffre d'affaires imposable au cours des douze derniers mois hors de la Belgique mais au sein de l'UE est inférieur au seuil de 10 000 € (hors TVA), vous devez facturer la TVA belge à tous les clients non assujettis à la TVA dans l'Union européenne.

Pour utiliser le régime d'imposition des "micro-entreprises", vous devez demander l'exonération destinée aux "micro-entreprises" auprès de votre administration fiscale locale et ne disposer que d'un numéro de TVA au sein de l'UE.

Ensuite, vous pouvez configurer vos paramètres de taxes dans votre interface administrateur Shopify. Cette tâche ne doit être effectuée qu'une seule fois.

Pour définir les taux de TVA pour le régime d'exonération des "micro-entreprises" et facturer les taux de TVA de votre pays d'origine sur toutes les commandes:

- Dans votre interface administrateur Shopify, accédez à la page Paramètres → Taxes et frais de douane.

- Dans la section Pays/régions, cliquez sur Union européenne.

- Dans la section Expédier des commandes dans l'UE, cliquez sur Percevoir la TVA.

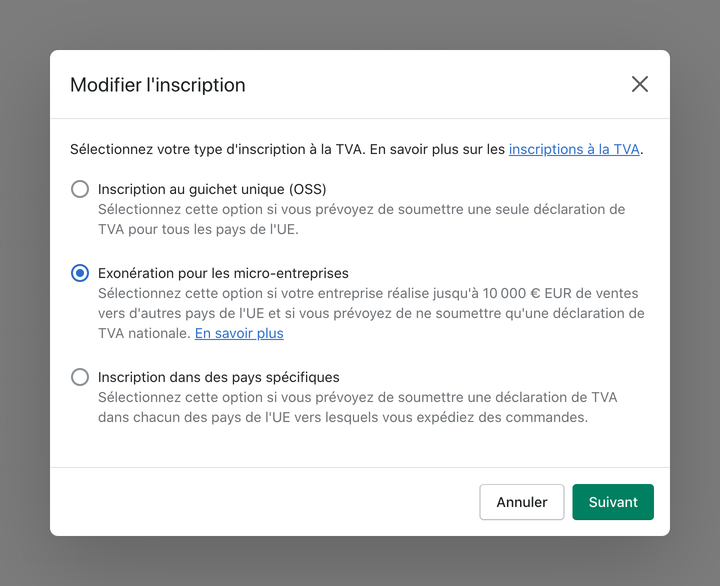

- Dans la fenêtre Percevoir la TVA, sélectionnez l'option Exonération pour les micro-entreprises, puis cliquez sur Suivant.

- Sélectionnez votre Pays d'immatriculation et saisissez votre Numéro de TVA. Laissez ce champ vide si vous avez demandé un numéro d'immatriculation à la TVA mais que vous ne l'avez pas encore. Vous pourrez le mettre à jour lorsque vous le recevrez.

- Enregistrez vos modifications en cliquant sur le bouton Percevoir la TVA.

Dépasser le seuil des "micro-entreprises"

Si votre chiffre d'affaires imposable au cours des douze derniers mois en dehors de la Belgique mais au sein de l'UE est supérieur au seuil de 10 000€ (hors TVA), vous devez être inscrit au registre de la TVA dans chacun des pays auxquels vous vendez et payer le taux de TVA correspondant de chaque pays.

Ainsi, les clients des différents pays de l'UE se voient appliquer des taux de TVA différents, allant de 17 à 27%

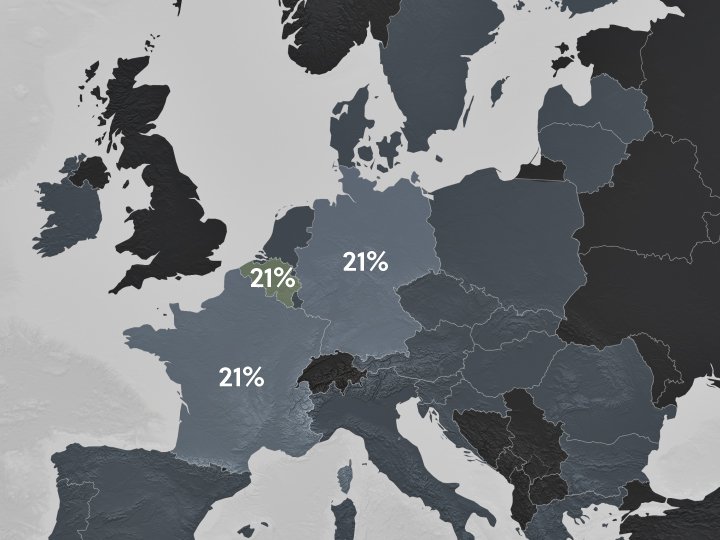

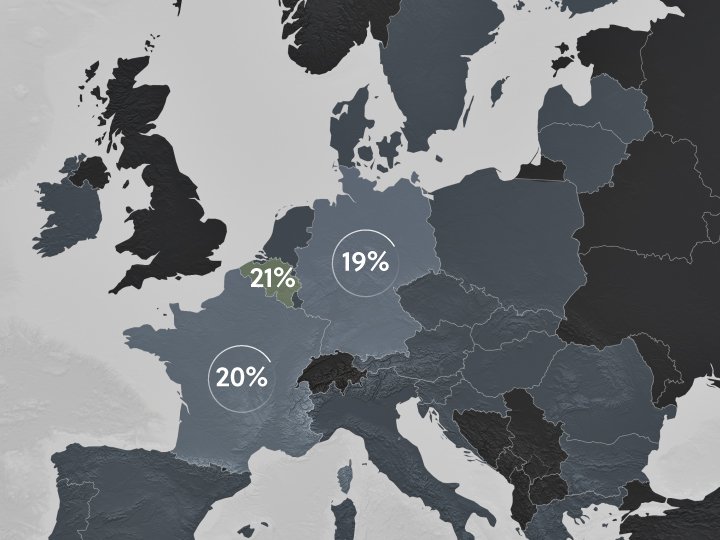

À titre d'exemple, imaginons que vous possédiez une entreprise située en Belgique et que vous vendiez des marchandises à des consommateurs en Allemagne et en France. Si le total de vos ventes en Allemagne et en France est inférieur au seuil de 10 000 €, vous facturez la TVA belge à 21 %.

Toutefois, si le total de vos ventes en France dépasse le seuil de 10 000€, vous devez vous inscrire au registre de la TVA en France et en Allemagne et facturer la TVA française de 20% sur les biens vendus en France et la TVA allemande de 19% sur les biens vendus en Allemagne.

Lorsque le seuil est dépassé, l'inscription au registre de la TVA dans chaque pays de l'UE peut devenir long et compliqué. Dans ce cas, vous pouvez choisir d'utiliser le système du guichet unique (OSS) de l'Union Européenne. Cette solution vous permet de continuer à facturer la TVA au taux du pays dans lequel vous vendez, mais de ne devoir faire qu'une seule déclaration de TVA OSS.

Note

Cette mesure s'applique uniquement aux consommateurs non assujettis à la TVA. Si vous vendez à des entreprises assujetties à la TVA dans l'UE, vous ne facturez pas la TVA.

Pour facturer à vos clients français et allemands le taux de TVA correct, vous devez définir vos paramètres de taxes en conséquence. Shopify vous permet de sélectionner OSS comme type d'immariculation à la TVA afin de facturer automatiquement les taux de TVA corrects.

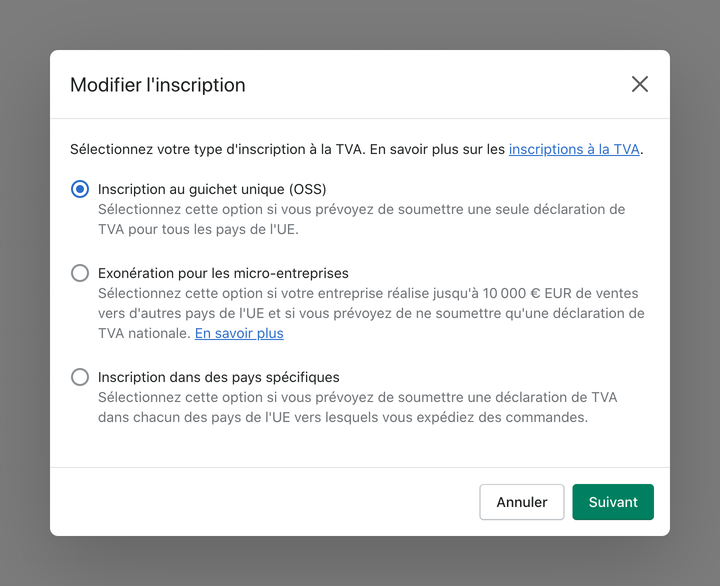

Pour définir les taux de TVA pour le régime OSS et facturer les taux de TVA des pays d'expédition de vos clients sur toutes les commandes:

- Dans votre interface administrateur Shopify, accédez à la page Paramètres → Taxes et frais de douane.

- Dans la section Pays/régions, cliquez sur Union européenne.

- Dans la section Expédier des commandes dans l'UE, cliquez sur Percevoir la TVA.

- Dans la fenêtre Percevoir la TVA, sélectionnez l'option Inscription au guichet unique (OSS), puis cliquez sur Suivant.

- Sélectionnez votre Pays d'immatriculation et saisissez votre Numéro de TVA. Si vous avez demandé un numéro d'immatriculation à la TVA, mais que vous ne l’avez pas encore, laissez alors ce champ vide. Vous pourrez le mettre à jour lorsque vous le recevrez.

- Enregistrez vos modifications en cliquant sur le bouton Percevoir la TVA.

Désormais, les taux de TVA des pays d'expédition de vos clients s'appliquent automatiquement à toutes les ventes dans l'UE.

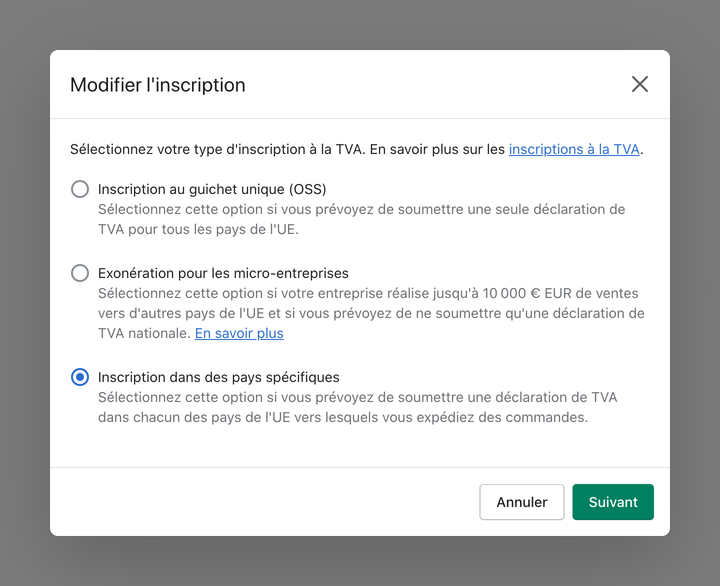

Vendre avec une inscription dans des pays spécifiques

Certaines entreprises peuvent décider de continuer à détenir une immatriculation fiscale pour chaque pays de l'UE vers lequel elles expédient des marchandises. Si tel est votre cas, Shopify vous permet d'ajouter un numéro d'immatriulaton à la TVA local dans différents pays, ce qui vous permet de facturer les taux de TVA corrects. Shopify appliquera alors automatiquement les taux de TVA en fonction de votre immatriculation à la TVA.

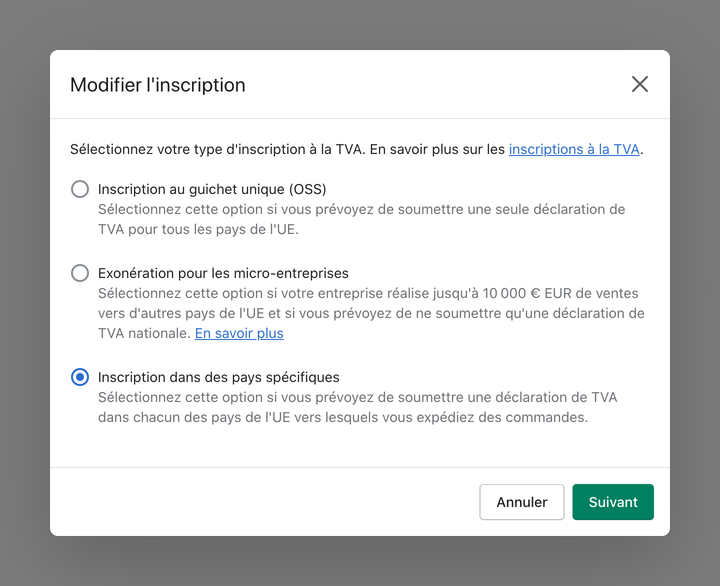

Pour ajouter le numéro d'immatriculation à la TVA locale:

- Dans votre interface administrateur Shopify, accédez à la page Paramètres → Taxes et frais de douane.

- Dans la section Pays/régions, cliquez sur Union européenne.

- Dans la section Expédier des commandes dans l'UE, cliquez sur Percevoir la TVA.

- Dans la fenêtre Percevoir la TVA, sélectionnez l'option Inscription dans des pays spécifiques, puis cliquez sur Suivant.

- Sélectionnez votre Pays et saisissez votre Numéro de TVA. Si vous avez demandé un numéro d'immatriculation à la TVA, mais que vous ne l’avez pas encore, laissez alors ce champ vide. Vous pourrez le mettre à jour lorsque vous le recevrez.

- Enregistrez vos modifications en cliquant sur le bouton Percevoir la TVA.

- Pour ajouter le numéro de TVA local pour chaque pays dans lequel vous êtes inscrit, cliquez sur l'option Ajouter un pays et confirmez la sélection en cliquant sur le bouton Ajouter un pays.

Si vous ne pouvez pas sélectionner le pays additionnel dans lequel votre entreprise est assujettie à la TVA, vous devrez peut-être d'abord créer une zone d'expédition. Pour créer une zone d'expédition:

- Dans votre interface administrateur Shopify, accédez à la page Paramètres → Expédition et livraison.

- Dans la section Expédition, cliquez sur Gérer les taux → Créer une zone d'expédition.

- Saisissez le nom de la zone d'expédition, ajoutez le (ou les) pays dans lequel (lesquels) votre entreprise est assujettie à la TVA à l'aide de la barre de recherche, et une fois terminé, cliquez sur Terminé.

- Pour rendre cette zone disponible, ajoutez les frais d'expédition.

- Enregistrez vos modifications.

Il existe des règles spéciales pour la vente de biens numériques depuis la Belgique vers les autres pays de l'UE et le Royaume-Uni. Mais tout d'abord, il est essentiel de comprendre ce que sont exactement les services numériques.

Les biens ou services numériques comprennent les services de radiodiffusion et de télévision, les services de télécommunication et les services fournis par voie électronique, tels que les magazines, la musique, les films et les jeux en ligne.

Même si une entreprise utilise Internet pour faciliter les échanges, cela ne signifie pas nécessairement qu'elle fournit des services électroniques. Par exemple, la vente de biens dont la commande et le traitement sont effectués par voie électronique (comme dans le cas d'une boutique Shopify) ne constitue pas une prestation de services numériques. Cette opération est considérée comme une vente de marchandises et suit les règles habituelles de TVA énoncées ci-dessus.

Les règles de TVA applicables à la vente de services numériques

Si vous réalisez des livraisons de services numériques depuis la Belgique vers d'autres pays de l'UE ou vers des consommateurs du Royaume-Uni, il n'y a pas de seuil de déclaration (comme l'exemption pour les micro-entreprises de 10 000€).

Par conséquent, si vous vendez à des particuliers ou à des entreprises non assujetties à la TVA, vous devez vous inscrire au registre de la TVA dans ce pays et y facturer le taux de TVA correspondant à vos clients.

Si vous vendez des services numériques à des entreprises assujetties à la TVA, celles-ci sont responsables de toute TVA due aux autorités fiscales de leur pays.

L'inscription au registre de la TVA dans de multiples pays peut prendre beaucoup de temps. Les propriétaires de boutiques Shopify en Belgique qui vendent à d'autres pays de l'UE (à l'exception de l'Irlande du Nord) peuvent s'inscrire au régime du mini-guichet unique (MOSS). Le système MOSS permet aux entreprises de déclarer la TVA due sur les services dans leur propre pays via un portail web.

Une fois que vos taux de TVA sont correctement définis dans votre boutique Shopify, Sufio créera automatiquement des factures valides avec une répartition détaillée de la TVA facturée.

Les factures peuvent être créées en plusieurs langues et comprennent tous les détails nécessaires pour être conformes à la législation en matière de facturation dans l'UE.

L'émission de factures avec la répartition fiscale correcte est essentielle pour votre comptabilité et vos déclarations fiscales.

Si vous vendez à des entreprises (B2B), les factures Sufio affichent toutes les informations requises, y compris le numéro de TVA (BTW-nr ou BTW identificatienummer en néerlandais, n° TVA ou Numéro de TVA en français) de votre boutique en ligne et de vos clients professionnels.

Factures professionnelles pour les boutiques Shopify.

Laissez Sufio créer des factures automatiquement pour toutes les commandes dans votre magasin.

Installez Sufio - Factures professionnelles dans l'App Store de Shopify